蒙格斯早茶(2月1日)|1月PMI重回景气区间

每日资讯速递

蒙格斯智库 2023-02-01

如何看待国开行参与地方隐性债务化解?

姜超 朱征星

时间:2019-04-10

1. 国开行参与地方政府隐性债务化解概况

1.1 国开行或参与化解隐性债务

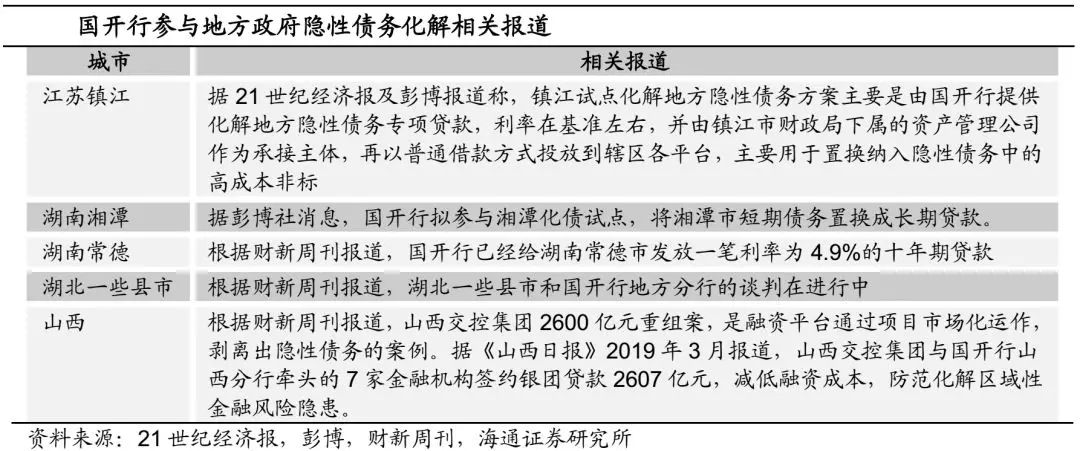

虽尚未有公开资料明确表明国开行参与实现地方政府隐性债务的化解,但此前国开行牵头参与山西省高速公路债务风险化解,成为全国成功处置政府债务的典型案例,根据财新周刊报道,这也是到目前为止国开总行认可的唯一一个参与地方政府债务风险化解的案例,主要化解方式为银团贷款和债务重组,其中可能涉及隐性债务的化解,山西交控集团2600亿元重组案,是融资平台通过项目市场化运作,剥离出隐性债务的案例。山西交控集团与国开行山西分行牵头的7家金融机构签约银团贷款2607亿元,减低融资成本,防范化解区域性金融风险隐患。

此外近期关于国开行参与隐性债务化解的报道,主要集中于一些债务率较高省份的地市、区县级城市,如江苏镇江、湖南湘潭、湖南常德、湖北一些县市。报道中国开行参与隐性债务化解的方式基本为发放贷款借新还旧,或者以长期贷款置换短期贷款。

1.2 为什么聚焦国开行?

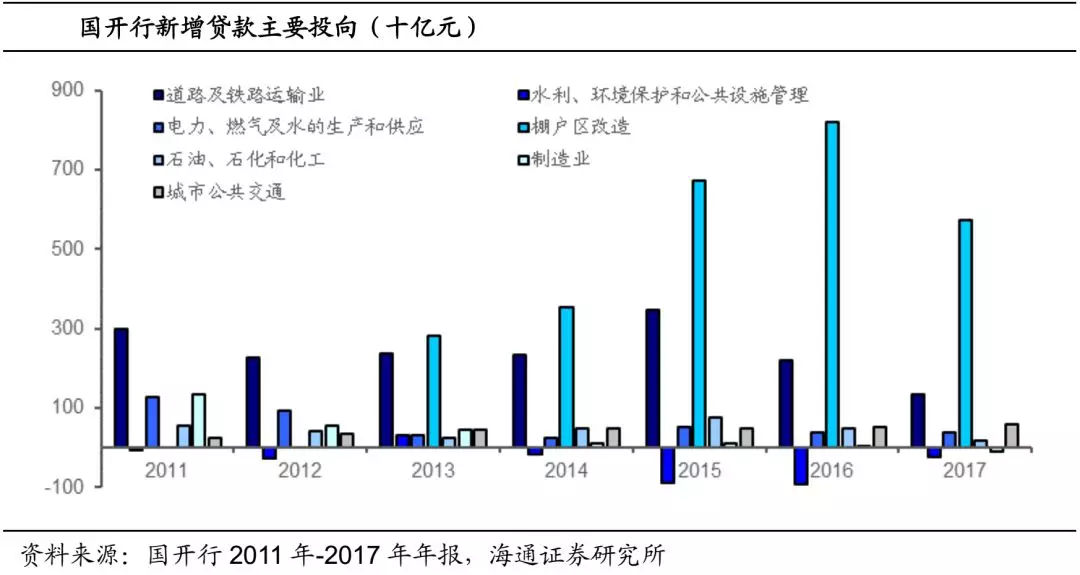

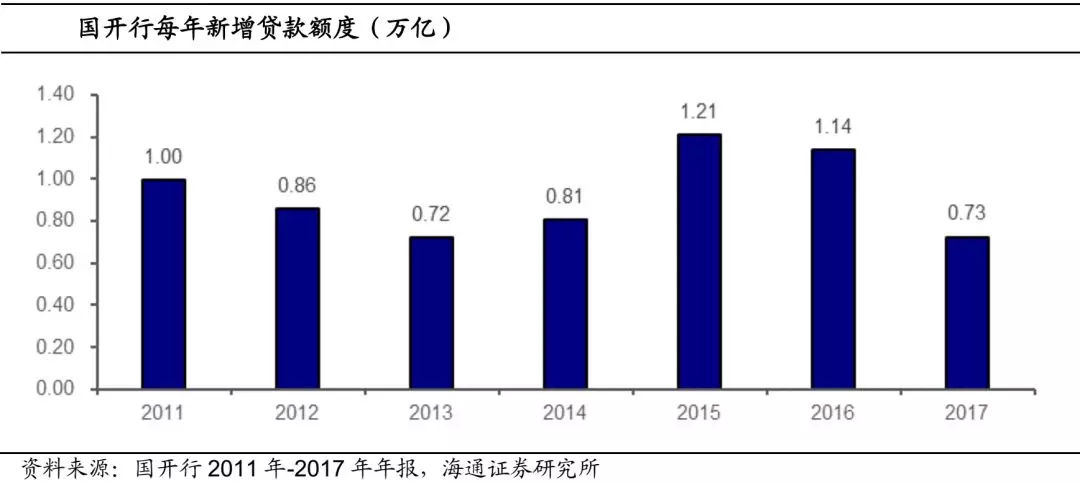

从职能上看,国开行一直围绕服务国家经济重大发展战略,业务类型涉及基建与棚改等,与地方政府隐性债务有较多重叠。从国开行历年新增贷款额来看,其贷款主要投向领域均具有一定的政策导向,其贷款去向多为基建、制造业等,2013年后主要为棚改。

具体来看,金融危机后国开行支持基建托底经济,2010年后支持战略性新兴产业等领域发展;2013年开始棚改贷款占国开行新增贷款比重最大,其年报中相应使命表述新增:“促进区域协调发展和城镇化建设,支持保障性安居工程”。2015年年报中开始提出服务“一带一路”建设及“走出去”。国开行2016年报开始提出,其主要支持的领域包括“配合国家发展需要和国家经济金融改革的相关领域”和“符合国家发展战略和政策导向的其他领域”。

化解地方政府隐性债务符合国家政策导向的相关领域,且关于摸清地方政府隐性债务等问题,政府已与政策性银行有合作,而隐性债务化解问题,虽尚未有明文要求国开行等政策性银行配合,但是国开行行长郑之杰在接受中国证券报记者专访时表示,对于地方政府负债,要历史地、辩证地来分析。国开行将坚决贯彻落实党中央国务院对于规范地方政府负债的一系列要求,采取切实可行的措施,协助地方政府稳妥处理好债务问题,强化风险防控,守住不发生重大金融风险的底线。

我们认为,如果未来试点城市国开行贷款等化债方案落地先行,或可提供一定示范效应。对于地方政府隐性债务问题,财政部等相关部委也多次提出,就政府隐性债务问题,不允许发生新的隐性债务,同时稳妥化解存量。就地方政府隐性债务问题,根据财政部网站福建专员办《建立与政策性银行协作机制加强债务风险源头管控》中提出,“与政策性银行加强在政府项目建设融资监管中的合作是摸清隐性债务底数、切实从源头上堵住政府债务‘后门’的创新之举”。

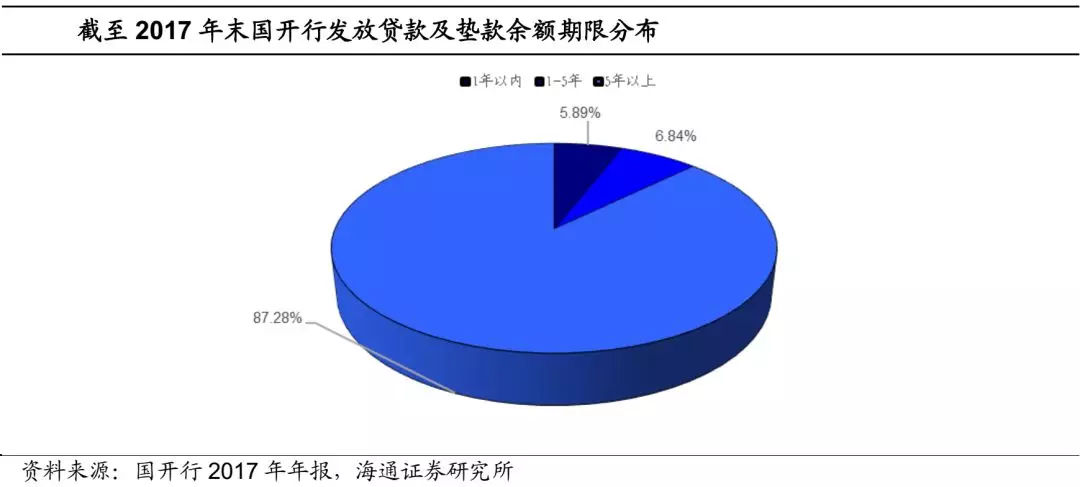

从隐性债务利率及期限来看,国开行贷款相较银行贷款更能满足化债要求。地方政府隐性债务考虑其成因,综合来看期限较长,根据一些区县公布的具体隐性债务化债方案来看,化债时限一般为5年及以上,例如略阳县财政局公布的略财发(2018)70号文件的化解计划表中,化解计划直至2029年及以后;贵州省龙里县《龙里县防范化解政府隐性债务风险实施方案》中对于化解的时限表述为:利用5-10年时间化解国有企业政府隐性债务存量,而国开行贷款主要亦以中长期为主且利率相较商业银行贷款较低,以“保本微利的开发性金融功能”为主。

以2017年国开行发放贷款及垫款余额的情况为例,截至2017年末国开行共发放贷款及垫款109241亿元,其中1年以内贷款及垫款占比为5.89%,1-5年贷款及垫款占比为6.84%,5年以上贷款及垫款占比87.28%。根据年报,2017年末国开行平均生息资产中,发放贷款和垫款的利率为4.27%,低于中长期贷款中5年以上的基准利率4.90%以及3-5年贷款基准利率4.75%。而对于商业银行贷款来说,一方面化债期限较长,另一方面贷款利率较低,商业银行参与的动力或较为有限。

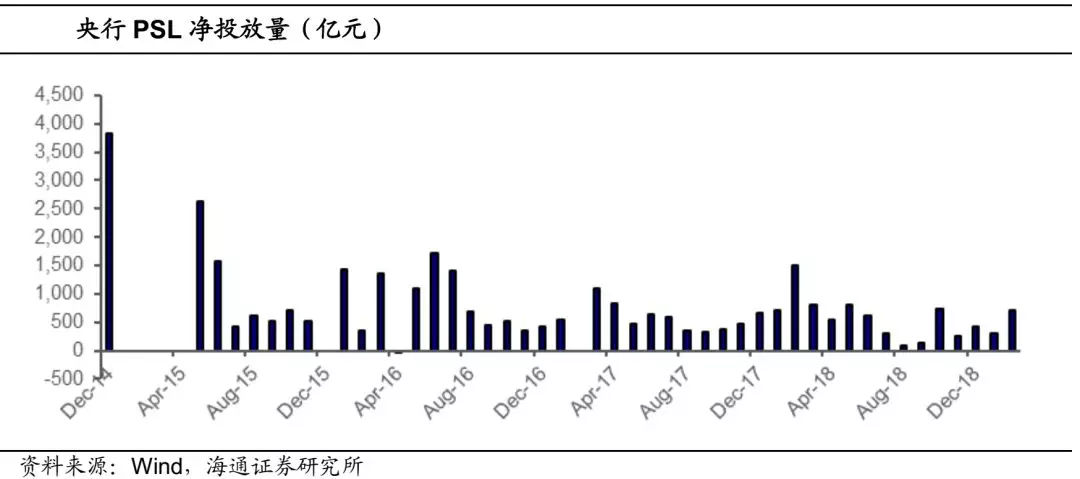

从政策协调的角度来看,通过国开行贷款或便于货币政策后续发力。自从2014年创设PSL以来,央行对于国开行的资金支持更为便捷,央行通过PSL向国开行发放贷款,国开行通过棚改专项贷款向地方政府发放贷款,国开行也成为央行货币政策中的重要一环,此外,国开行为央行的公开市场操作一级交易商,是央行货币政策在公开市场操作层面中的重要组成部分,具体是以在银行间市场正逆回购等方式对市场流动性产生一定影响。就化解地方政府隐性债务来说,国开行低息贷款试点方案若落地施行,未来可能形成一种模式。

2. 国开行参与化债的效果可能如何?

2.1 国开行低息贷款对地方政府隐性债务的影响

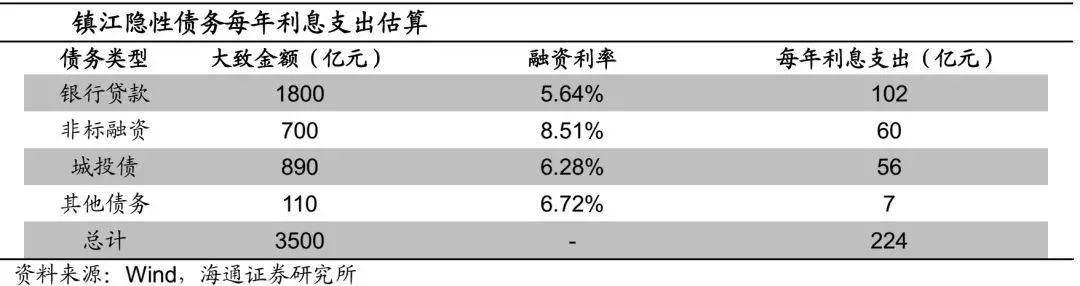

以江苏镇江为例,截至2017年末,融资平台的有息债务约3700亿元,再考虑已纳入财政预算的债务来大致测算地方政府隐性债务规模,根据2017年财政决算草案公布的数据显示,地方政府专项债务余额160.71亿元,地方政府一般债务余额75.83亿元,由于缺少归属镇江的地方政府债券余额,但即使将草案中公布的所有纳入财政预算的债务余额扣除,其隐性债务也有约3500亿元。

我们假设:国开行向镇江贷款400亿,期限为10年,利率方面以2017年末国开行平均生息资产中,发放贷款和垫款的利率4.27%作为贷款利率。对于镇江隐性债务中各种类型债务占比,参考我们此前的报告《地方政府隐性债务规模有多大? ——地方隐性债务系列专题之一》中,从筹资方式的角度测算的全国隐性债务规模中非标部分的占比。我们测算隐性债务中非标部分(包括券商及基金子公司资管产品、信托产品及保险资管计划)占总体约20.97%,银行贷款占总体约51.98%。

隐性债务融资利率方面,对于城投债的利率,以全部镇江市城投债余额加权的发行票面利率为参考指标,约为6.28%;对于银行贷款利率,以5年以上中长期基准利率上浮15%的5.64%来算;对于非标利率,根据用益信托网数据,在2018年1月至今发行并投向基础产业的信托产品平均收益率为8.51%。其他债务的利率用以上债务的平均值来计算,大约6.72%。

利息负担降低效果或较为有限。从镇江案例的相关测算可以看出,若以国开行低息贷款置换部分非标融资,每年可节约利息费用近20亿元,占原本可能产生的融资总利息费用约9%,占镇江2017年一般公共预算收入的7%,但结余的约20亿利息费用相对于镇江约3500亿元的隐性债务来说,力度较为有限。

有利于缓解债务主体流动性压力。一方面,国开行贷款以长期为主,相对于原本的非标融资方式,其期限更能与隐性债务期限相匹配。另一方面,从隐性债务的构成来看,主要为银行贷款、非标融资及债券融资,对于银行贷款以及债券形式的隐性债务,当政策有所放松的情况下,债务主体的流动性压力或可得到一定的缓解。但非标债务的续接相对较为困难,可能对债务主体的流动性产生较大压力,以国开行贷款置换后有利于缓解这一问题。

通过国开行低息贷款置换的方式,隐性债务总量或难以有效下降。国开行对地方政府隐性债务所能提供的低息贷款额度相较于地方已形成的隐性债务总量来说,或较为有限,并且从总体来看,以国开行低息贷款置换部分隐性债务后,可能更多的只是改变了债务的表现形式,类似于置换,从高息且期限较短的债务转化为低息且期限较长的债务,对于隐性债务的化解来说,其目的是需要达到总量的下降,国开行低息贷款参与化债的方式可能很难使得隐性债务的总量有效减少。

2.2 国开行19年能提供多少化解隐性债务贷款?

当前国开行资本充足率按照10.5%的要求监管。由于2018年国开行年报尚未公布,我们根据2017年的数据进行估算。在最乐观情形下,假设其19年资本充足率放松至10.5%,资本总额增速8%。根据2017年年报,国开行资本充足率为11.57%,其资本总额约为1.47万亿,大致估算出2019年新增贷款额度约为1.5万亿-1.8万亿,但实际情况可能低于上述估算。

国开行棚改贷款额度或将随着货币化安置削弱降低,地方政府债务置换结束,国开行认购资金等或可部分用于化解隐性债务,但总体来看可能额度较为有限。棚改货币化自2018年以来有所削弱,此外,地方政府债务置换于2018年基本结束,国开行此前认购地方政府置换债占用的资金或将释放,均有利于增加可用于化债的额度。但与隐性债务总规模相比依然较为有限

此前国开行曾经过几次增资,未来国开行若承担化解地方政府隐性债务职责,政府支持或值得期待。2008年国开行改制为股份制银行,由财政部及中央汇金发起设立,注册资本为3000亿元,其在09年在拉动经济复苏的背景下主要贷款投放于基建领域,2011年由社保基金理事会注资100亿元,2015年外管局通过梧桐树投资平台有限责任公司对国开行间接注资480亿美元。未来若国开行低息贷款试点落地并且该模式得到推广,考虑到其资本充足率等因素,通过增资等方式的支持或可期待。

3. 未来试点可能推广哪些地区?

地方政府隐性债务的化解坚持中央不救助原则,且更有可能以地市级为主不进行统一安排,与此前地方政府置换债务的情况不同。对于隐性债务的化解,财政部提出坚持中央不救助原则,做到“谁家的孩子谁抱”,坚决打消地方政府认为中央政府会“买单”的“幻觉”,此外各省地方政府隐性债务形成的成因以及结构、期限均有所不同,中央难以进行方案统一安排,并且2月25日国新办发布会后,银保监会副主席王兆星对镇江债务问题也指出“一城一策”,这或是未来地方政府隐性债务化解的主要思路。

此外,隐性债务化解更有可能先以地市级为主作为试点,因为省级层面来看,操作空间更大,可以更为灵活的运用财政部提出的六种主要化债方案进行化解,例如处理闲置国有资产等方式;而对于区县级来说层级较低,一方面从金融机构的角度来看合作的意愿或相对较弱,另一方面可动用的资源体量相对较少。

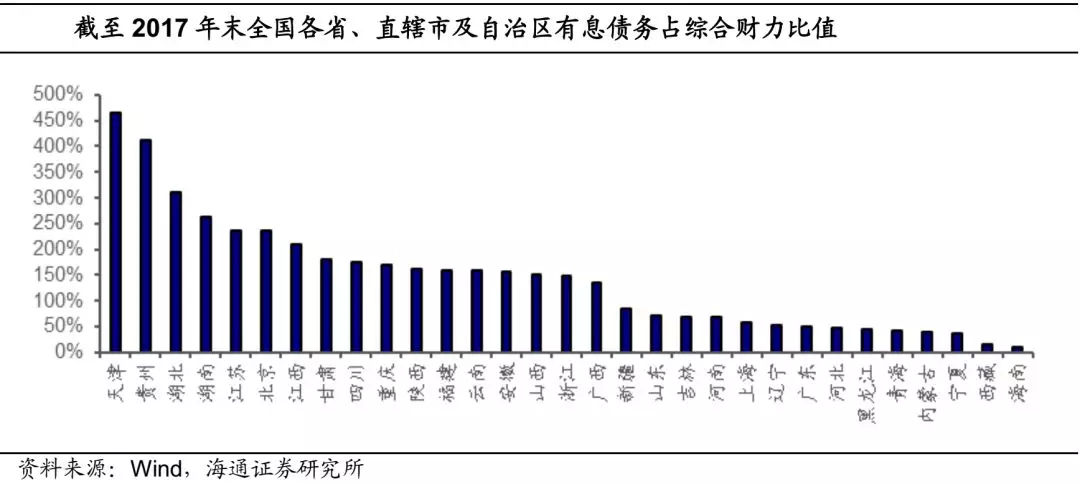

对于未来可能推广的试点,一方面国开行行长郑之杰在两会期间接受彭博采访时透露,国开行去年12月曾牵头组建银团贷款,给山西省交通运输厅提供低息贷款置换地方政府隐性债务,该行还与财政部就江苏、山西及东北省份等地区的隐性债务化解项目进行沟通;另一方面通过现有的报道来看,更多是以隐性债务负担较重的省级层面作为主导,选择地级市等作为试点城市,这样做也可增加市场信心。债务负担较重的省份积极化债的动力较高,可关注这些省份中债务负担较重的地级市。

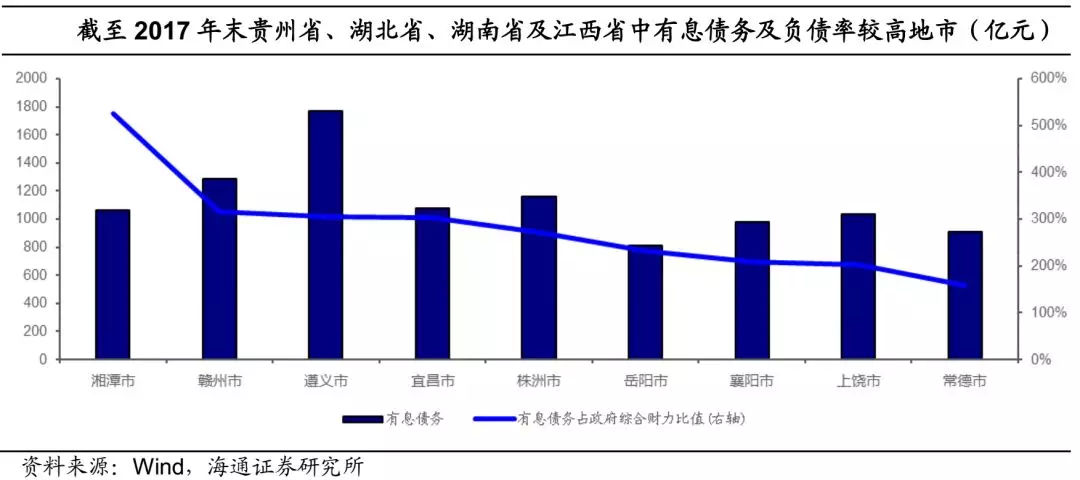

以贵州省、湖北省、湖南省及江西省为例,我们主要关注非省会的地市级债务情况,其中湘潭市、常德市、遵义市、宜昌市、襄阳市、株洲市、岳阳市、赣州市及上饶市综合有息债务总量及其占政府综合财力的比值,均处于较高的水平,建议重点关注。

4. 国开行参与地方政府隐性债务化解的看法

对于隐性债务的化解,不会再有新一轮的中央主导的债务置换。根据地方化解隐性债务的相关报道可以看出,基于现阶段的情况,尚未出台明确的化债方案,处于讨论定调阶段。一方面坚持中央不救助原则,做到“谁家的孩子谁抱”,不会有新一轮的债务置换,一旦进行新一轮置换,将会使得隐性债务显性化及合法化。略阳县财政局公布的略财发(2018)70号文件《关于抓紧制定政府隐性债务化解方案和填报化解计划表的通知》明确提出:隐性债务的化解方式不可能再进行债券置换,化解方案不得再作争取财政资金和债券置换的计划安排。另一方面坚持“一城一策”的原则,从地方政府角度出发,与国开行等政策性金融机构进行协商,同时结合本地区债务化解计划,对逐笔债务制定化解安排。

国开行低息贷款参与化债,实质上是隐性债务的转移而非化解。虽在目前来看,最有可能的化债方案之一就是地方政府与国开行或其他金融机构协商,通过续借或置换方式应对到期或高融资成本的隐性债务,但地方政府仅以国开行低息贷款作为唯一化解隐性债务的途径,或难以真正达到化债效果,低息贷款仅能作为以时间换空间的一种方式,实质上是将财政风险部分转移至金融风险,另一方面隐性债务中高融资成本及期限较短到期压力较大的债务中,属于国开行贷款等形成的非常少,也相当于将其他金融机构的风险转移至国开行。对于存量债务的化解,更多的需要通过市场化的方式,例如融资平台转型及债务重组等方式。

银行参与的债务置换有利于降低无风险收益率。地方政府隐性债务融资方式中,非标融资利率较高,参考我们此前的报告《地方政府隐性债务规模有多大?——地方隐性债务系列专题之一》,从筹资方式的角度测算的全国隐性债务规模,其中非标部分(包括券商及基金子公司资管产品、信托产品及保险资管计划)占总体约20.97%,在一定程度上拉升了整体融资利率,导致利率居高不下,同时由于政府隐性担保的背书,其实际违约风险极低,因而政府隐性债务的存在极大地提高了市场的利率中枢水平。但如果能够将高息的地方政府隐性债务置换成低息的国开行贷款或者其他债务,其实就相当于降低了真实的无风险利率水平,有利于驱动利率中枢下行。