蒙格斯早茶(2月1日)|1月PMI重回景气区间

每日资讯速递

蒙格斯智库 2023-02-01

美国消费缘何长期走强?

姜超、于博、陈兴

时间:-0001-11-30

美国消费长期走强,令各国艳羡。究竟原因何在?本报告中将作详细分析。

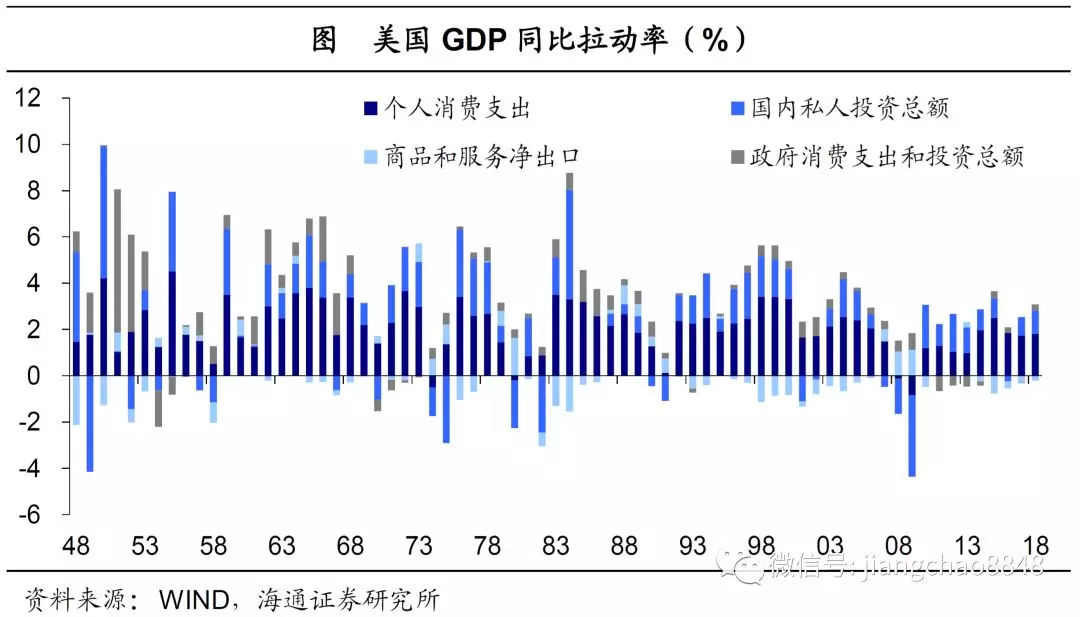

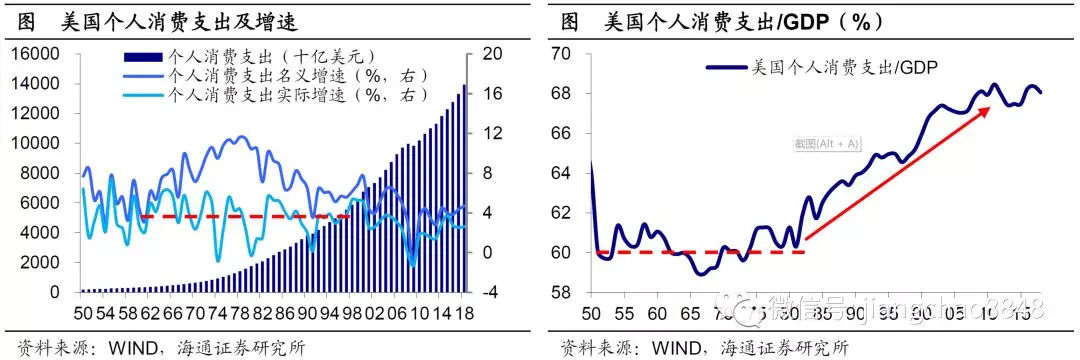

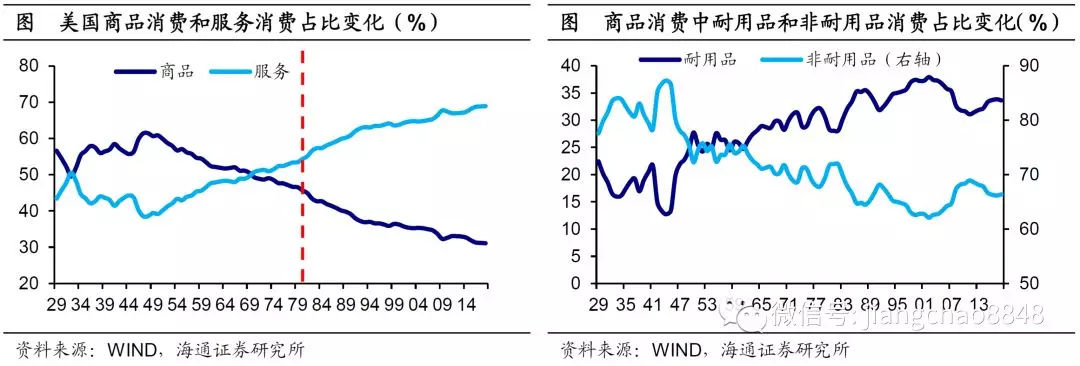

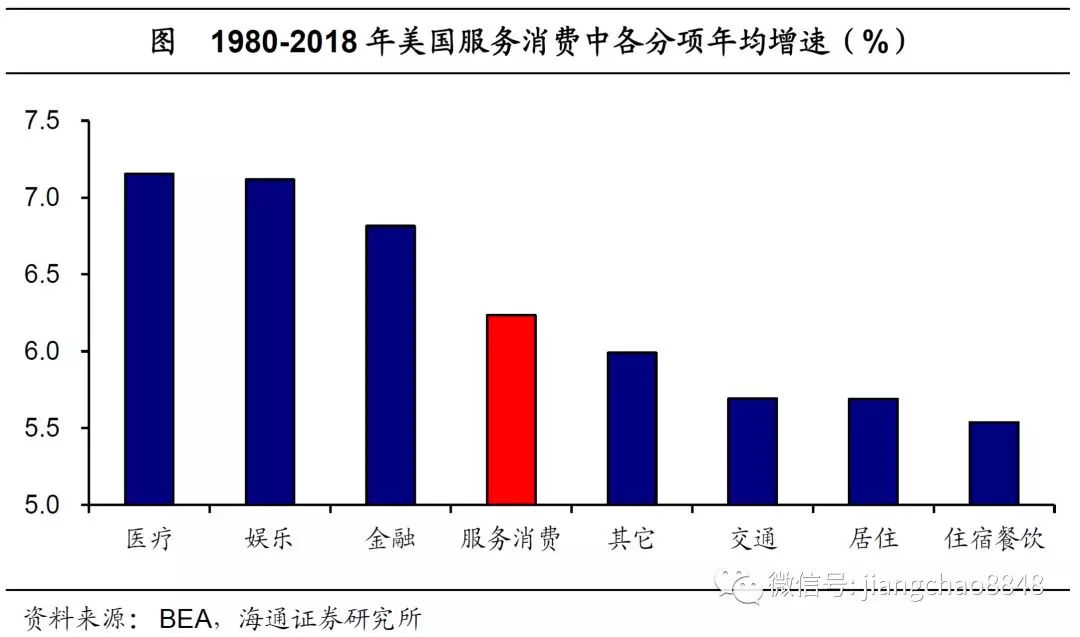

美国消费概况:主导经济增长,结构不断优化。二战后,消费主导美国经济增长。从增量看,1953年以来,消费对GDP同比的拉动率持续高于投资、净出口和政府支出,消费对经济增长的贡献率平均达到70%。从存量看,个人消费支出占GDP比重先降后升,1967年探底至58.9%,并在1981年后进入快速上升通道,2018年已近70%。美国消费结构经历了从商品到服务、从非耐用品到耐用品的升级。服务消费占比在1970年首次超过商品消费,此后差距持续扩大,到2018年已是后者两倍。商品消费中,非耐用品比重下降,耐用品比重上升。而比较过去40年各品类消费增速,服务消费中的医疗、耐用品中的娱乐用品增速领跑,表现优异。

消费强劲背后:人口收入主推,减税信贷助力。美国消费持续走强,驱动力主要来自五个方面。一是年轻人口高增,奠定消费基础。二战后,美国先后迎来婴儿潮、回声潮,不仅令其人口总量快速增长,也导致人口年龄结构明显优化。加之女性崛起并成为劳动力市场的中坚力量、移民涌入补充劳动力,美国的劳动参与率和就业率双双提升,为消费需求扩张、消费结构调整奠定了扎实的数量基础。二是收入稳定增长,消费持续升级。二战后,美国经济稳健增长,收入分配向劳动报酬倾斜,因而“人均GDP-人均收入-人均消费支出”传导得以顺畅进行。收入水平的提升,不仅令消费稳健增长,也推动了从传统消费到新兴消费、从物质消费到服务消费的升级。三是减税改善收入,提振消费能力。美国居民消费率显著上升始于80年代。而80年代最大的变化在于政策主线从刺激需求转向改善供给,最典型的是里根政府实施的两次大规模减税。减税本质上是政府让利于民,通过改善居民收入来提振居民消费支出,从而拉动经济。历史上,三轮减税都起到了很好的效果。四是消费信贷扩张,提升消费杠杆。而80年代另一大变化来自于消费信贷、消费金融的大发展。70年代的大滞胀令居民从储蓄转向消费,得益于减税带来的收入改善,美国消费金融产品的创新,以及不断完善的消费信贷法律体系,美国消费信贷规模从1950年底的200亿美元激增至1980年底的3500亿美元,占社会消费品零售总额的比重也从90年代初的40%升至目前的60%以上。但这势必也带来居民债务的明显上升,80年代后期、00年代初期美国家庭负债比率两轮上升,均由消费贷款扩张驱动。五是技术创新浪潮,降低消费成本。技术进步导致部分商品、服务价格降低,不仅带来消费结构的变化,也令消费方式发生转变。技术进步使得电子产品价格持续走低,令个人电脑和手机得到普及,也带动了相关商品、服务消费的大幅增长。而随着互联网服务以及电子设备的普及,电子商务这种新的购物方式也逐渐得到认可。

资本市场反馈:成长消费领跑,强于周期金融。资本市场提供了重要的反馈机制,股票市场在长期是称重器,消费领域的优质公司,由于盈利稳健增长、屡创新高,其市值在长期也都显著上升。比如,医药领域的龙头公司强生,市值从90年底的239亿美元,上升到18年底的3461亿美元,涨幅19倍;再比如,必需消费领域的龙头公司可口可乐,市值从81年的43亿美元,增长到18年的2015亿美元,涨幅47倍。而回顾90年以来标普500各行业涨幅,与高端消费和创新相关的信息科技、医疗保健分别以18.9倍、14.2倍领跑,可选消费和必需消费以12倍和8.9倍紧随其后,表现均远好于与工业投资相关的工业、能源、原材料,也强于金融、地产。而观察过去十年各行业表现,信息科技、可选消费、医疗保健依然领跑。

美国消费长期走强,令各国艳羡,究竟原因何在?本篇报告中,我们将对二战以来美国消费情况进行回顾,揭示消费强劲的五大驱动力,以及资本市场这一重要反馈机制。

1. 美国消费概况:主导经济增长,结构不断优化

1.1 消费主导经济增长,增速平稳占比上升

消费主导经济,贡献70%增长。二战后至今,消费成为美国经济最重要的驱动力。1953年以来,个人消费支出对美国GDP同比拉动率普遍高于投资、净出口和政府支出。1953-2018年间,美国GDP年均实际增速为3.0%,个人消费支出的拉动率平均为2.1%。也就是说,过去66年间,美国经济增长中,70%是由居民消费所贡献的。

消费增速平稳,消费率先降后升。观察美国个人消费支出,虽然名义增速受滞胀等因素影响,在70年代明显抬升,并在80年代以后持续回落,但在整个20世纪后半叶,实际增速都保持在4%左右。再观察美国消费率(个人消费支出占GDP的比重),1950-1980年间徘徊在60%左右,其中1967年探底至58.9%,此后缓慢震荡上升,并在1981年后进入快速上升通道。也就是说,美国消费整体保持稳定增长,消费率显著上升始于80年代。

1.2 服务消费取代商品,非耐用品占比提升

消费升级的经验路径:由商品到服务,由非耐用品到耐用品。除去消费总量的持续增长之外,美国80年代以来的消费结构也经历了显著的变化,而其结构变化趋势与其它国家经济发展过程中的消费升级路径颇为相似,具有一定的普遍性。具体表现为:由商品消费转向服务消费,由非耐用品消费转向耐用品消费。

1970年美国个人消费支出中,服务消费占比首次超过商品消费,80年代以来,两者的差距持续扩大,服务消费和商品消费的比重由80年的约1.2:1升至18年的2.2:1。而商品消费的内部结构也有了明显改变,耐用品消费占比由80年的28%升至18年的34%,提升了约6个百分点,而非耐用品消费占比震荡下行。

医疗服务需求旺盛,娱乐、金融拉动增长。具体来看,在各项服务消费中,医疗服务消费需求增长最为迅猛,1980-2018年,居民全部服务消费支出年均增速6.2%,而医疗服务消费支出年均增长7.2%,高出服务消费整体增速1个百分点左右。此外,娱乐服务、金融服务支出在这一期间也都有较快的增长,拉动服务消费占比持续提升,而相对来看,居住和住宿餐饮类消费支出增长较为缓慢。

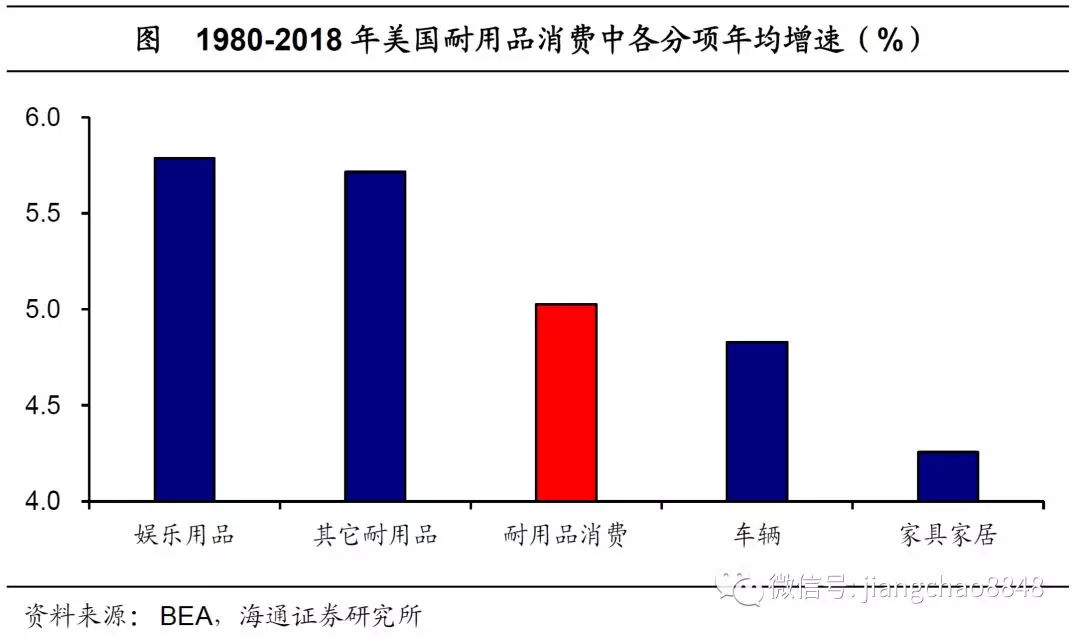

娱乐用品快速增长,汽车、家居明显拖累。在耐用品消费中,和娱乐服务紧密联系的娱乐用品消费增长速度较快,其1980-2018年间的年均增速达到5.8%,较整体耐用品消费的年均增速要高0.8个百分点左右,而紧随其后的是包含手表珠宝、医疗设备、和通信工具等其它耐用品消费项目。这一时期汽车和家居类消费在耐用品消费中的增长速度尤为缓慢,对耐用品消费的增长形成明显拖累,两者年均增速均不足5%。

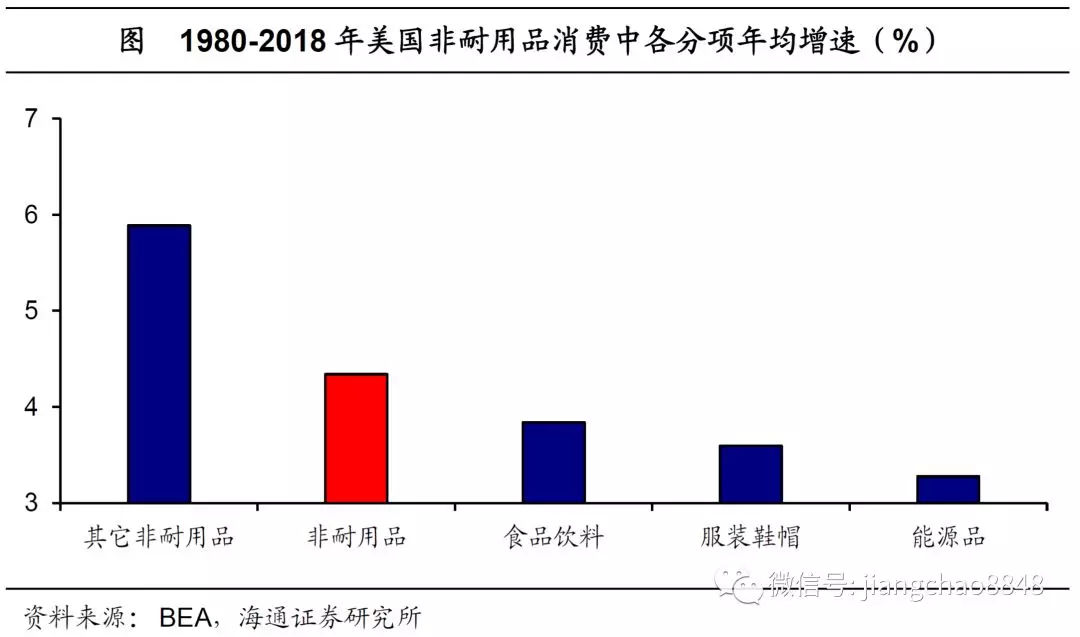

非耐用品多数下滑,药品、个人护理等商品占优。在非耐用消费品中,传统的食品、衣着类消费增长尤为缓慢,1980-2018年间两者年均增速均不足4%,包含汽油等在内的能源品消费增速同样不高。而在非耐用品消费增长普遍下滑的背景之下,药品、玩具和宠物用品和个人护理用品等其它非耐用品类实现了较为快速的增长,其在这一时期年均增速近6%,甚至快于耐用品消费的增长速度。

2. 消费强劲背后:人口收入主推,减税信贷助力

为何美国消费能够实现长期稳健增长?

如果说1920年代“柯立芝繁荣”时期,从“禁欲主义”到“消费主义”的观念转变带来了美国大众消费的崛起,那么人口扩张和收入增长则是美国消费持续走强背后最主要的驱动因素,居民减税、消费信贷和技术进步则起到了助推作用。

2.1 驱动力之一:年轻人口高增,奠定消费基础

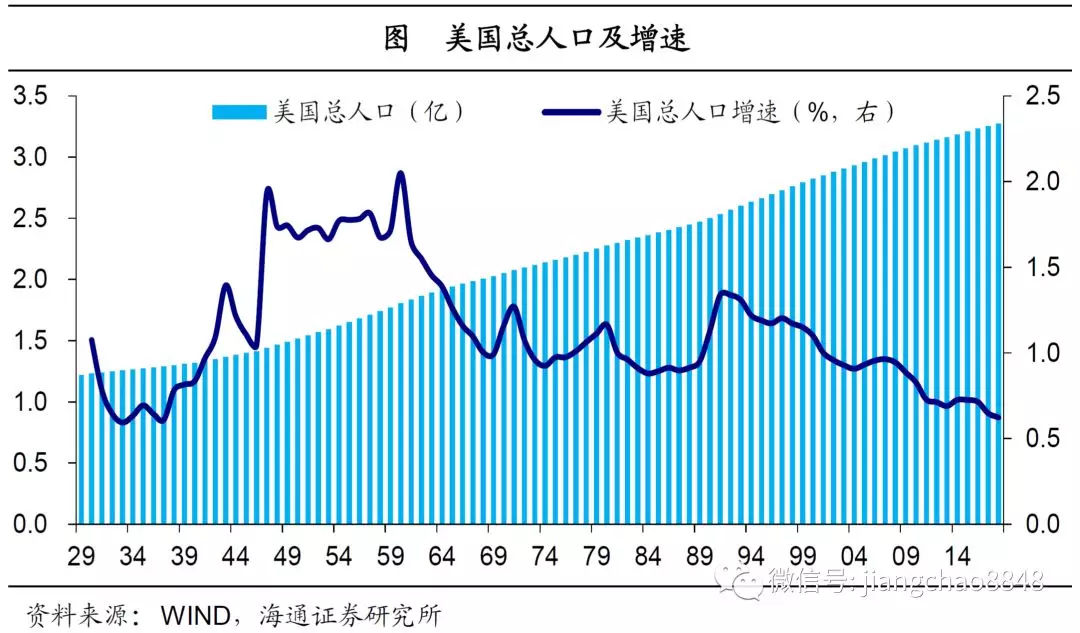

二战后迎来婴儿潮,人口奠定消费需求。二战结束后,美国迎来婴儿潮,1946-1964年间,美国共有7600万婴儿出生,约占目前美国总人口的1/4。与之相应的是,美国总人口数从46年的1.41亿大幅上升至64年的1.92亿,年均增速高达1.7%。80年代中前期至90年代中后期,婴儿潮时期出生人口到达婚育年龄,回声潮引发了新一波人口高峰。虽然此后美国人口增速有所滑落,但在08年之前基本稳定在1%左右。人口总量的显著增加,为美国消费需求的增长奠定了基础。

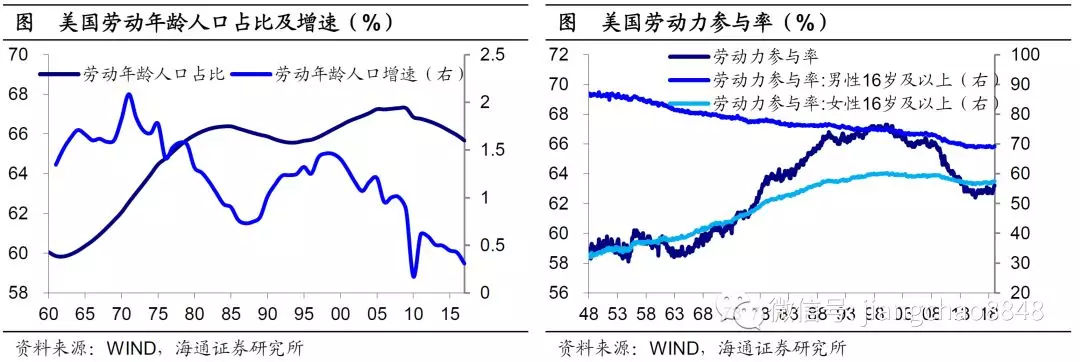

劳动年龄人口M型,女性支撑劳动力参与率。婴儿潮、回声潮对美国人口的影响,不仅在于总量的扩张,更在于年龄结构的改善。美国劳动年龄(15-64岁)人口先后在70年代初期、90年代末期迎来快速增长。而劳动年龄人口占比走势也呈“M”型,先后在1985年和2010年见顶。而从性别结构看,二战后女性崛起成为劳动力市场的中坚力量,不仅提升了劳动参与率和就业率,也对消费需求的扩张升级提供支撑。

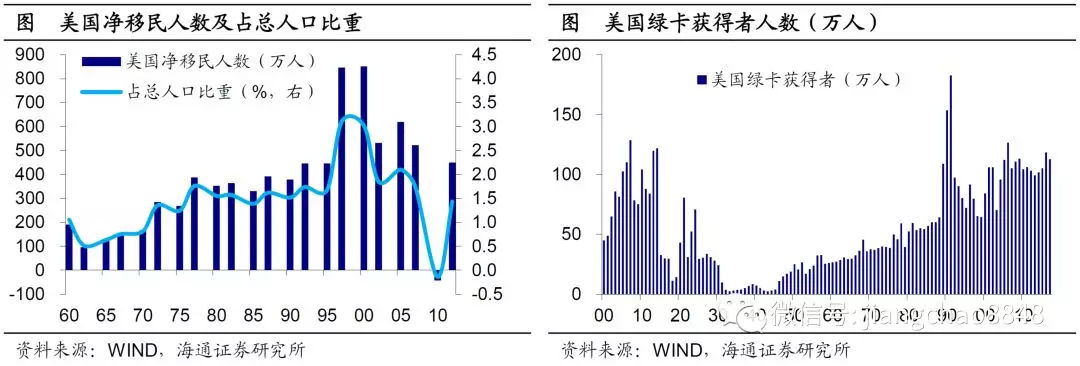

移民持续涌入,占比逐年提升。此外,移民人口的持续增加,也对美国总人口形成补充。净移民人数从62年的96万人持续上升至97年的847万人,占总人口的比重从0.5%上升至3.1%。绿卡获得者数量也从46年的11万人上升至91年的183万人。两者均在90年代达到峰值。

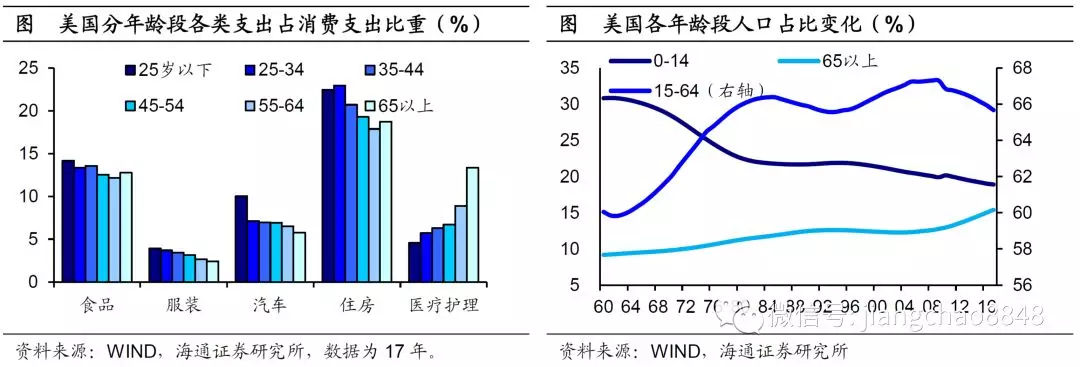

消费结构随人口年龄结构调整。虽然美国由于外来移民的涌入,减缓了人口老龄化的进程,但是趋势也已显现,65岁以上人口比重已由80年的11%升至目前的15.4%。而不同年龄段人口对应着不同的消费需求,如年轻人对食品服装等必需品以及汽车、住房等需求相对旺盛,这部分支出在消费支出中占比偏高,而老龄人口对应着医疗以及个人护理类消费支出的较高比例,而对耐用品和必需品消费的需求较弱。

人口年龄结构的改变使得消费结构随之调整,表现为美国医疗类消费支出的大幅增长,另外,其对汽车以及食品服装等消费占比下滑也具有一定的解释力。

2.2 驱动力之二:收入稳定增长,消费持续升级

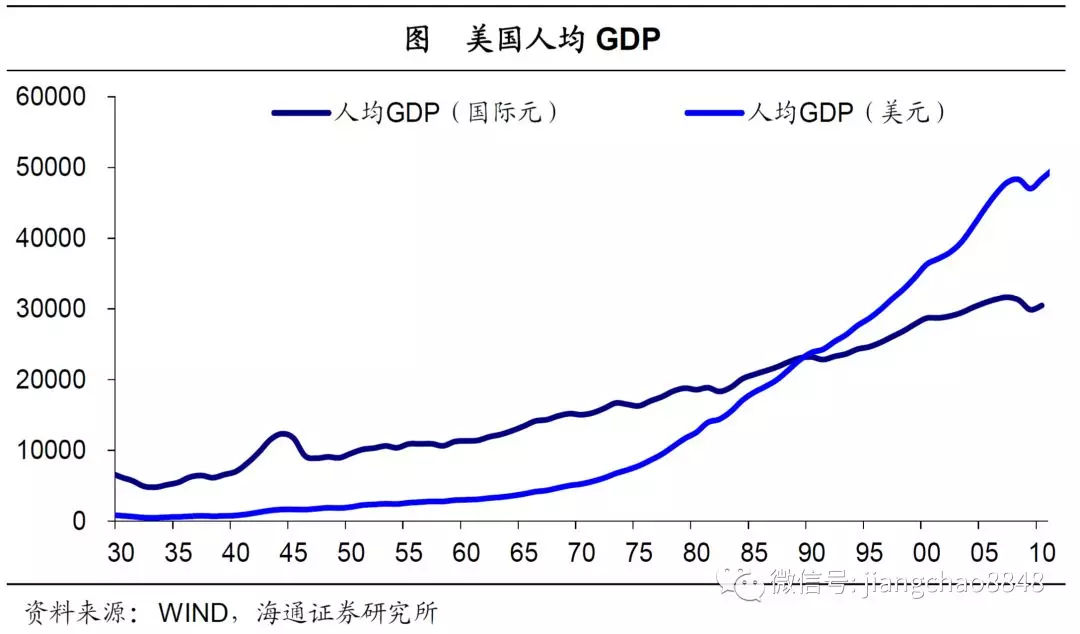

人均GDP加速上行,率先步入高收入。二战后至今,美国经济整体保持稳健增长,率先步入高收入经济体。1951年,美国人均GDP分别突破2000美元、10000国际元大关,并在70年代后期加速上行,到2000年已分别升至36305美元、28702国际元,年均增速高达6%、2.2%。

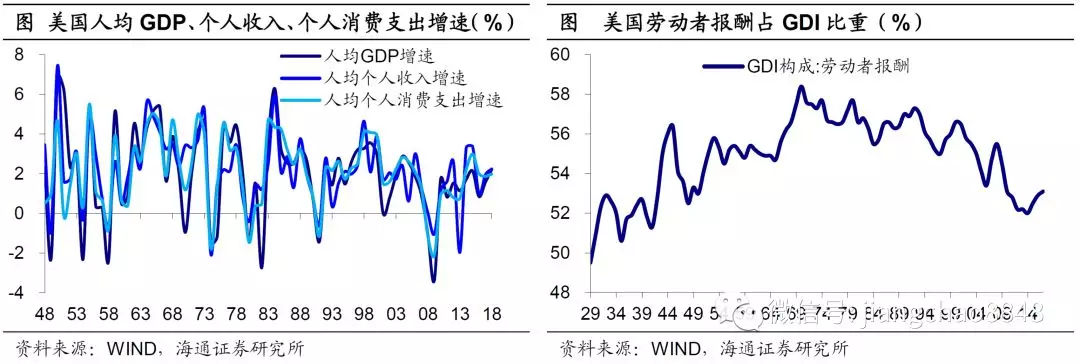

从人均GDP到人均收入和消费支出。人均GDP和收入分配共同决定了人均收入,人均收入和边际消费倾向又共同决定了人均消费,因而人均GDP增速、人均收入增速和人均消费支出增速基本保持同步。从收入法看,美国劳动者报酬占国内总收入(GDI)比重在50-70年间持续上升,在70-90年间高位企稳,在90年代之后震荡下行。收入分配向劳动报酬倾斜,也是居民消费率持续上升的重要原因之一。

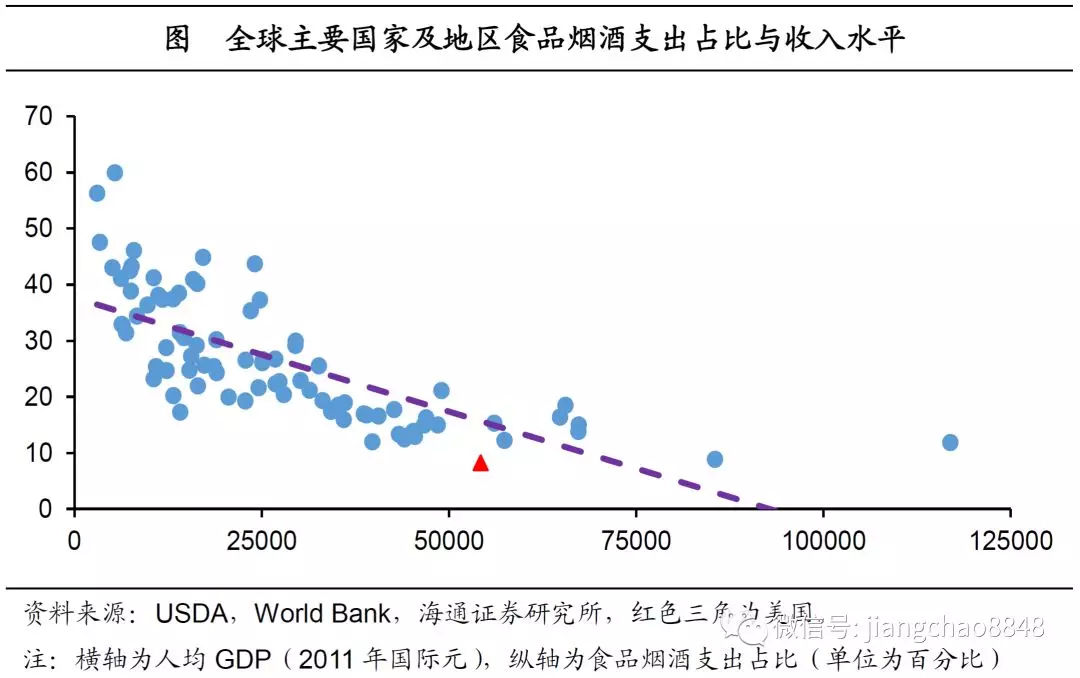

收入水平大幅提升,必需消费支出下降。早在19世纪恩格尔就已发现,随着国家收入水平的提升,食物类支出在消费支出中的占比持续下降(即恩格尔定律),全球各国的发展情况与这一规律也大体吻合。而从80年代以来,美国居民的收入水平经历了较大幅度的提升,在人口总量保持增长的背景下,18年的人均实际可支配收入约是80年的2倍,年均增速也接近2%。

收入水平的提升带动了居民消费需求的转变,在满足基本物质生活需要的同时,追求更高层次的精神享受,表现为食品、衣着类消费占比的下降和文化娱乐类消费支出的持续增长。

2.3 驱动力之三:减税改善收入,提振消费能力

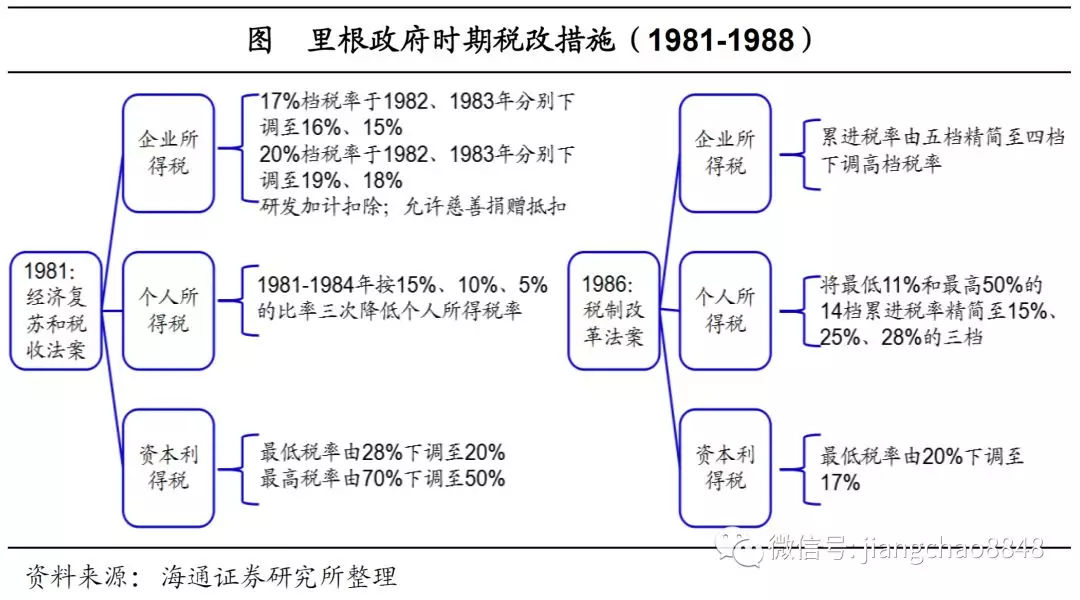

消费黄金年代,减税改善收入。80年代可谓是美国居民消费的黄金年代,收入法下,劳动者报酬占GDI比重高位企稳;支出法下,居民消费支出占GDP比重持续上升。那么80年代到底发生了什么?从政策层面看,80年代美国最大的变化是摒弃凯恩斯主义的刺激需求,转而选择供给学派的改善供给。其中最具代表性的是里根政府实施的两次大规模减税,个税方面主要是降低个人所得税税率、14档并3档。这导致收入分配中,生产和进口税占比下降、劳动者报酬占比上升,本质上是政府部门向居民部门让利。

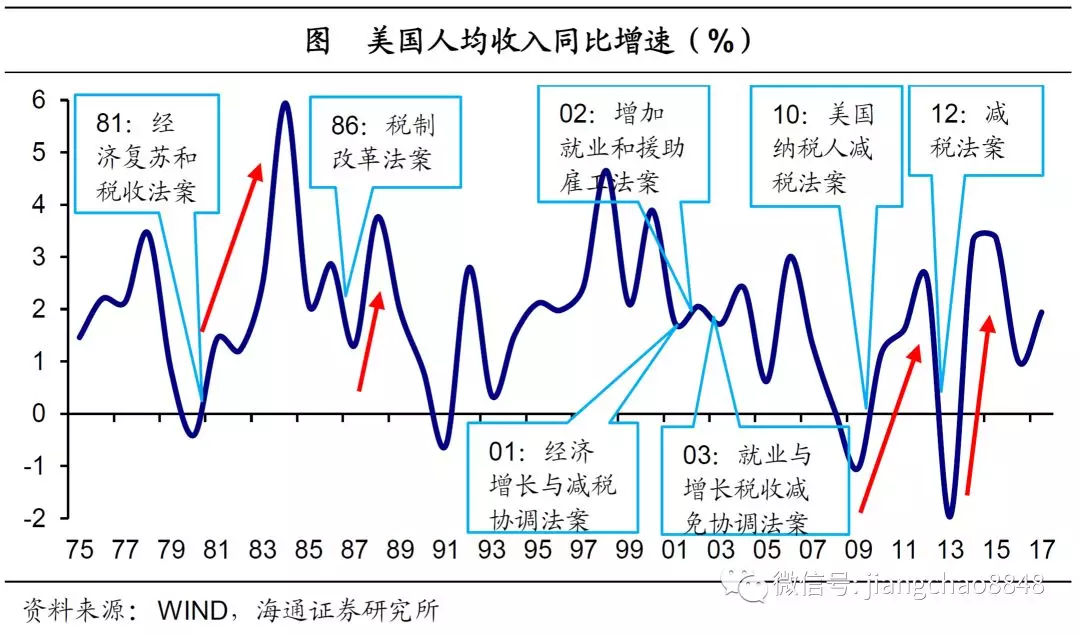

三轮减税:改善收入提振消费。回头看,美国居民消费扩张升级之路并非一帆风顺。每一次经济衰退,势必导致消费增速下滑,而每一次经济回升的背后,也都有消费增速反弹的贡献。减税则是历史上美国政府改善居民收入、提振消费,从而拉动经济的重要政策工具,也都起到了很好的效果,值得我们借鉴。

2.4 驱动力之四:消费信贷扩张,提升消费杠杆

消费信贷大发展,从储蓄到消费。80年代的美国居民消费的另一大重要变化来自消费信贷、消费金融的大发展。70年代的大滞胀改变了美国人的储蓄习惯,持续的高通胀令美国居民意识到:与存钱相比,借贷和消费更为划算。这导致80年代美国居民收入配置从储蓄转向消费,其结果一是国民储蓄率见顶下滑,二是居民消费率持续上升,并进而举债消费。

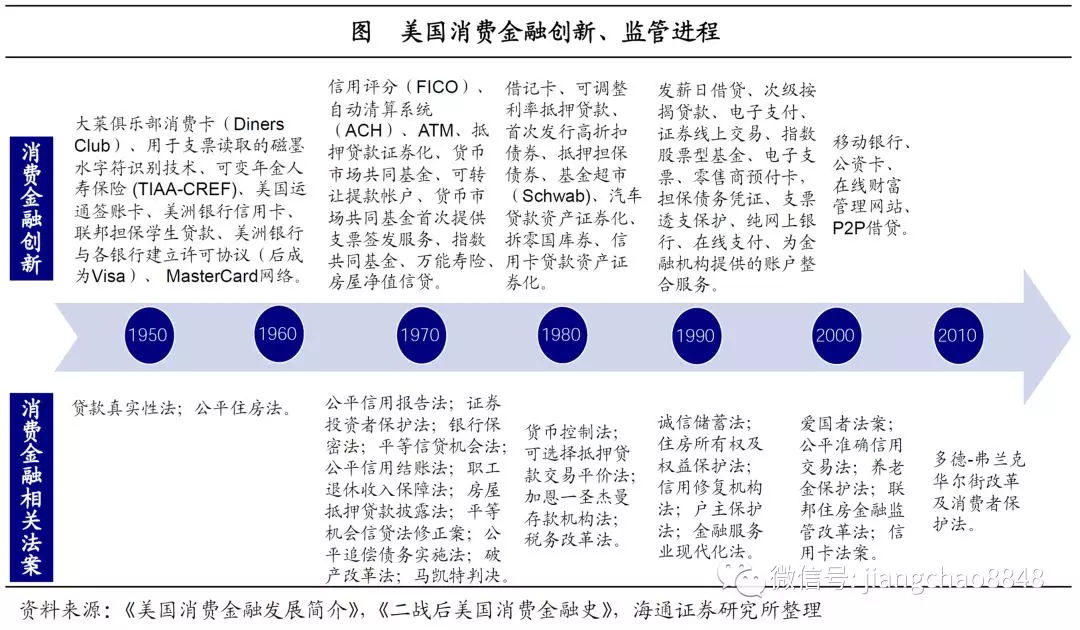

消费信贷三大支柱:减税、创新、监管。而得益于里根政府减税带来的收入增厚,美国消费金融产品的创新,以及不断完善的消费信贷法律体系,美国消费信贷也在80年代迎来爆发式增长。其中,消费金融产品的创新包括三个方面:一是广谱化、多样性的借贷模式,从抵押贷款到次级按揭贷款不一而足,互联网的发展也带来了新的支付方式;二是Visa、MasterCard两大银行卡组织的成立,以及信用卡的普及,令消费信贷更为便捷;三是70年代起逐步完善、较为全面的征信体系,以Experian、TransUnion和Equifax为代表,目前三大征信机构已覆盖85%左右的美国公民。

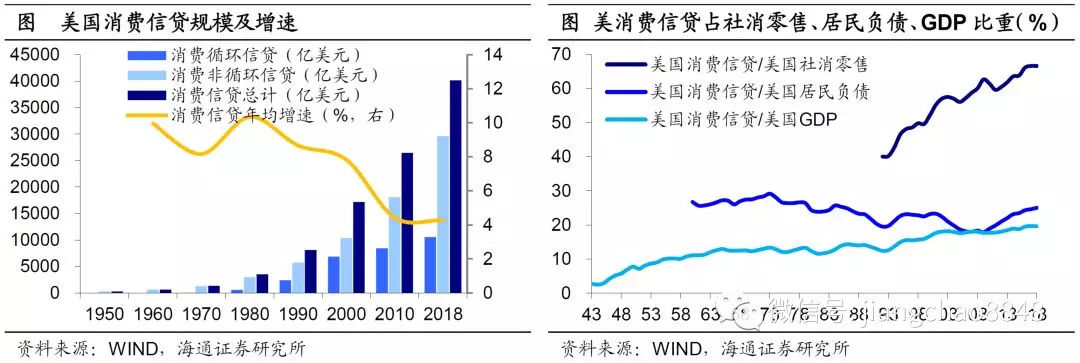

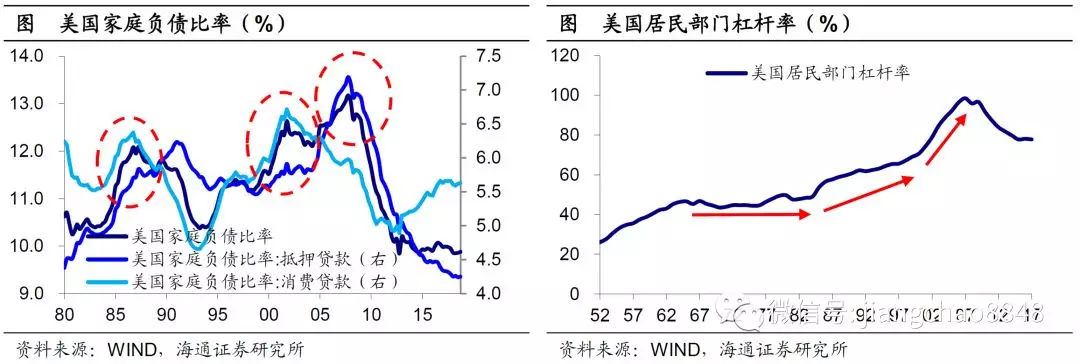

消费信贷规模激增,占社消比重逐年攀升。美国消费信贷在20世纪70、80年代迎来高速增长期,总体规模从1950年的200亿美元左右,激增至1980年的3500亿美元。消费信贷占美国社消零售的比重持续上升,90年代约在40%左右,目前已超过60%;占GDP的比重也从80年代初的10%左右,上升到目前的20%左右;占居民负债的比重也始终保持在20%以上,最高曾到过30%。

而这势必带来美国居民债务的上升。1980年以来,美国家庭负债比率一波三折,其中80年代后期、00年代初期两轮上升,都是由消费贷款扩张所驱动,07年的历史大顶则主要由抵押贷款扩张驱动。而与之相应的,美国居民部门杠杆率在60、70年代保持平稳,但在80、90、00年代加速上行,也同样在07年见顶。

2.5 驱动力之五:技术创新浪潮,降低消费成本

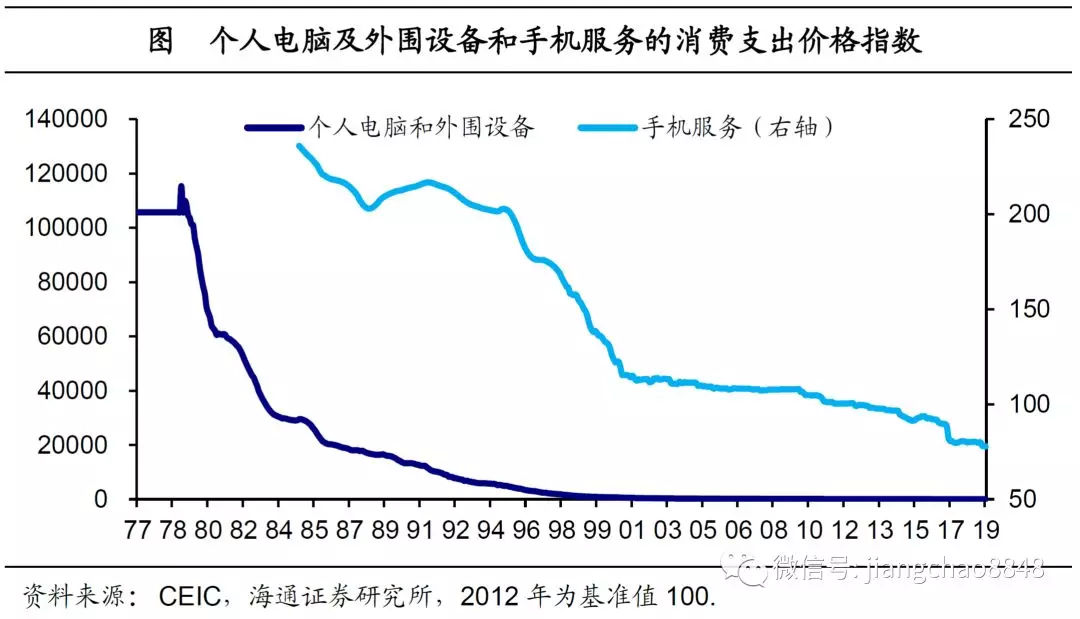

技术进步降低成本,“昔日贵族”进千家万户。技术进步带来部分商品价格的降低,配合收入水平的提高,使得旧日的昂贵消费品能够进入千家万户,这对美国消费的影响同样不容忽视,特别是其在很大程度上改变了美国的消费结构。根据美国个人消费支出价格指数来看,个人电脑及其外围设备、手机服务在80年左右的价格约是现在的几百倍,正是由于技术进步使得消费电子产品的价格持续走低,才使得电脑和手机普及到了千家万户,并带动了相关商品和服务消费的大幅增长。

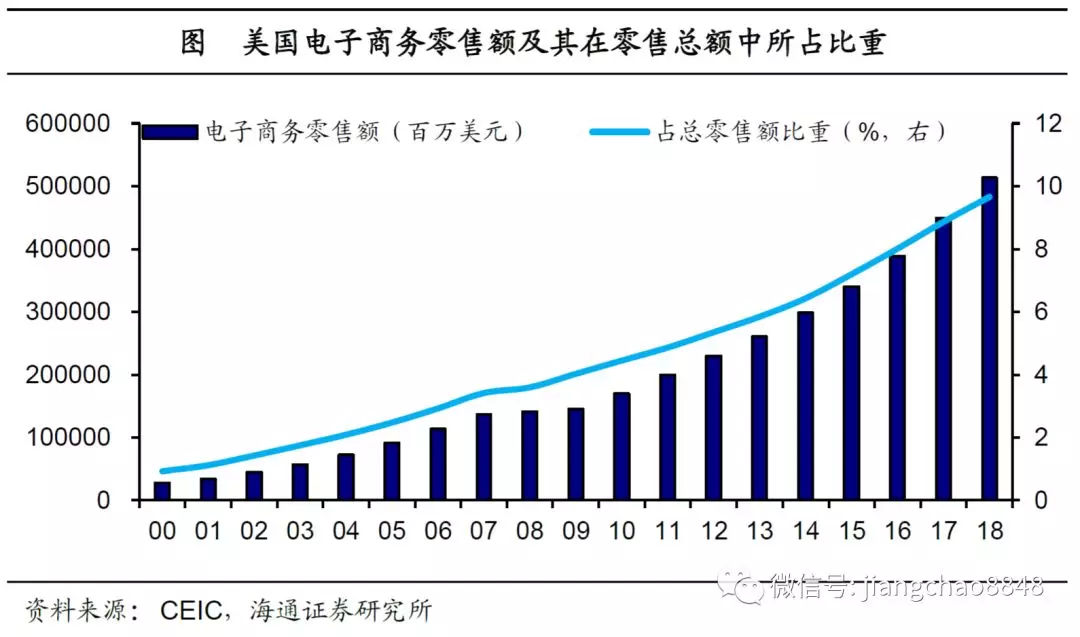

购物方式转变,电商渐获认可。技术进步不仅带来了消费结构的变化,也使得人们的购物方式发生了转变,随着互联网服务以及电子设备的普及,电子商务这种新的购物方式逐渐获得认可。2000年初,美国电子商务零售额仅有不足300亿美元,占零售总额比重也只有不足1%,而2018年,全美国电子商务零售额已经超过5000亿美元,年均增速接近18%,占零售总额比重也已在10%左右。

3. 资本市场反馈:龙头千亿美元,强于周期金融

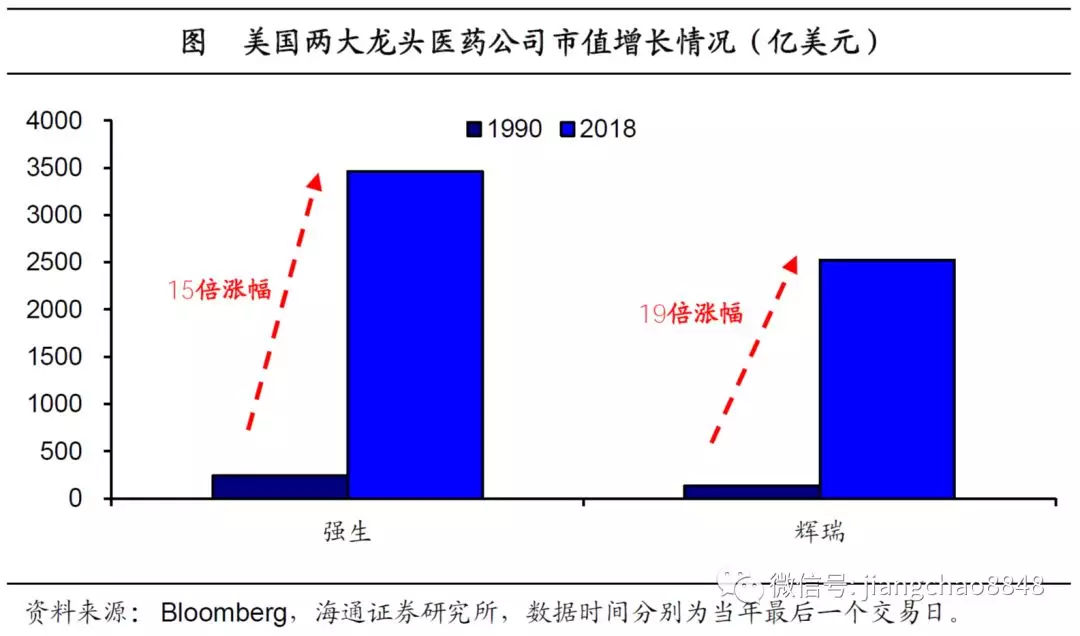

医药公司做大做强,龙头突破千亿美元。人口年龄结构的转变以及收入水平的提高,使得人们对医疗相关消费需求大幅增长,相应地带动了医药公司规模的迅猛扩张,在资本市场上,龙头公司的市值也迭创新高。90年至18年期间,美国两大龙头医药公司强生和辉瑞市值规模的涨幅均超过15倍,而18年仅美国强生公司一家的市值规模就超过我国A股所有医药类上市公司市值的总和。

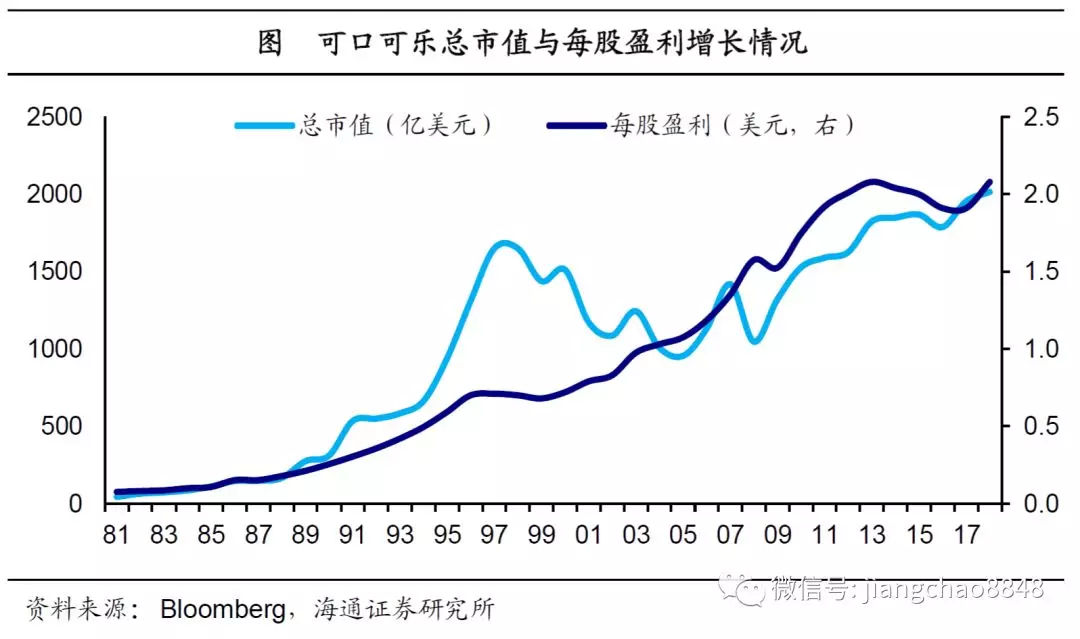

必需消费也有亮点,可口可乐稳健增长。在消费结构升级的浪潮下,必需消费中同样存在着投资亮点,受益于行业集中度上升,可口可乐公司的市值规模和盈利水平从80年代以来屡创新高、稳健增长。81年其每股盈利仅有0.08美元,而18年已经接近2.1美元,约是81年的26倍,市值规模也从81年的43亿美元左右增长到18年的超过2000亿美元。巴菲特也曾表示,其最成功的投资就是投资可口可乐公司。

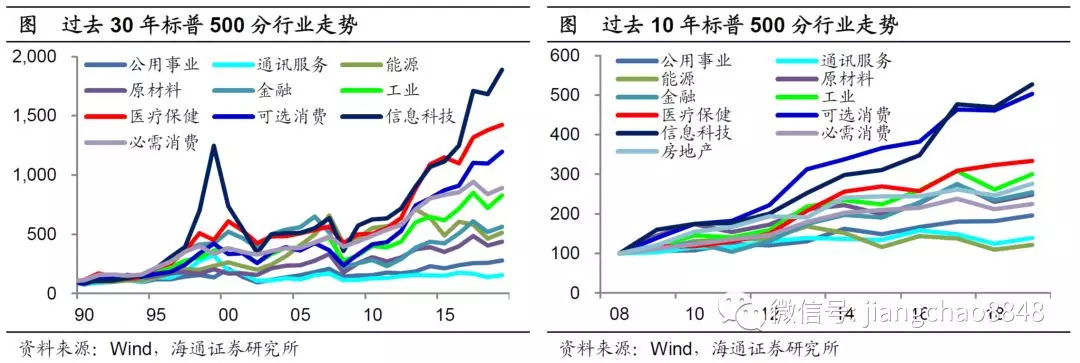

美国消费强劲增长,在资本市场表现亮眼。回顾90年以来标普500各行业涨幅,与高端消费相关的信息科技、医疗保健分别以18.9倍、14.2倍领跑,可选消费和必需消费以12倍和8.9倍紧随其后,表现均远好于与工业投资相关的工业、能源、原材料,也强于金融、地产。而观察过去十年各行业表现,信息科技、可选消费、医疗保健依然领跑。

本文来源:姜超宏观债券研究